2024年7月1日,国际领先的护肤品集团L'Occitane International 欧舒丹(00973.HK)(以下简称“公司”)发布公告称,集团控股股东(以下简称“要约人”)将以自愿全面要约的方式将公司私有化。每股要约价为34.00港元,较不受干扰日之前的连续60个交易日平均收盘价每股21.14港元溢价约60.83%,同时,欧舒丹2010年以15.08港元于港股上市,该出价也超过了该公司至今以来的每股33.60港元的历史最高收盘价。要约人在公告中声明要约价格将不会进一步上涨。

要约人计划现金收购尚未拥有的约27%的股份,相当于17亿欧元的交易价值,按股权价值计算,欧舒丹100%的估值为60亿欧元。

慷慨溢价 中小股东的绝佳变现机会

在欧舒丹国际股份公司宣布的控股股东提出的私有化要约中,约60.83%的溢价在私有化交易中相当慷慨,显示出要约人对公司价值的认可和对小股东利益的重视。此外,从另一个角度来看,据公告显示,目前已经有38.06%的无利害关系股东的不可撤销的承诺接受要约,同时有9.60%的无利害关系股东已承诺向其客户建议要约或提供不具约束力的支持函件接纳要约。近半股东的支持,既充分展现了对此次私有化交易的赞同,同时也表明此次要约对股东极具吸引力。

对小股东而言,此次私有化有可能是解锁变现的良机。从市场环境来看,恒生指数在2023年经历了显著的波动和下跌,全年累计跌幅达到13.82%,不确定性加剧;2023年港股全年成交额约为25万亿港元,相比2022年下降了约两成,这也体现了市场流动性的缺失。而从欧舒丹的股价表现来看,,6月28日欧舒丹报收的股价33.20港元/股,非常贴近于私有化价格,这既表明市场投资者对于欧舒丹的私有化前景持乐观态度,同时也是中小股东实现价值的良机。

股东接受现金要约可能更为明智

交易所文件显示,一旦收到无利害关系股东90%的接受书,要约人将根据公司章程行使强制收购权。根据一小部分投资者表达的兴趣,要约人决定提供股票替代方案。股份替代方案的目的是满足希望继续持有公司股份的股东的需求,股票替代方案可提供的股票数量上限为公司初步公告日期已发行及发行在外股份数的5%。

对于大多数小股东而言,接受现金要约可能是一个明智的选择。一方面,他们可以获得显著高于市场价格的现金回报;另一方面,在当前地缘政治因素和股票市场情绪不稳定的环境下,以现金形式变现投资可以避免未来潜在的市场风险。

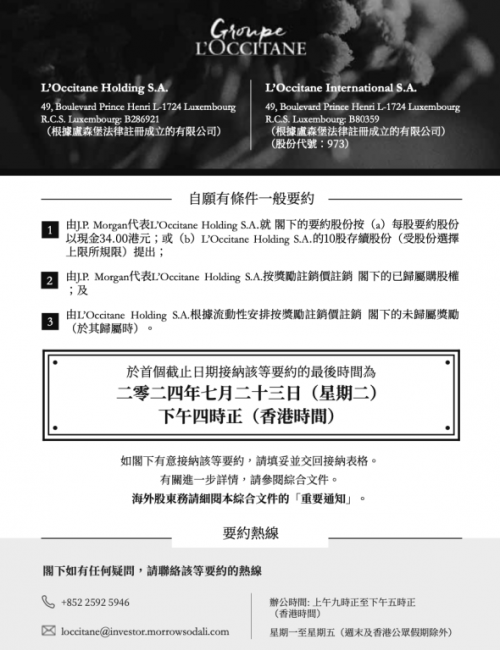

董事会成立了完全由专职独立非执行董事组成的独立董事委员会(IBC),负责评估要约的公平合理性,并就此向少数股东提出建议。新百利资本有限公司作为独立财务顾问,为IBC提供建议。独立董事及独立财务顾问认为要约属公平合理,建议股东接纳此价格下的现金选择。而综合文件中文版的封面页及附录八也显示,股东可以拨打相关热线或发邮件进行详细查询。

私有化的必要性与行业借鉴

此时欧舒丹选择走私有化这步棋,无论从合理性和必要性方面都有迹可循。作为上市公司,欧舒丹需要不断满足资本市场的预期,这包括盈利增长、市场份额扩张等多方面的短期而直接的压力。私有化后,公司可以摆脱这些外部短期压力,更加专注于自身的长远的发展路径,无需频繁为了短期业绩而牺牲长期战略。

同时,上市公司需要遵循严格的监管要求,包括财务报告的定期披露、公司管理决策的透明度等。这些要求不仅增加了公司的运营成本,还可能限制其决策速度和灵活性。私有化后,欧舒丹可以减少这些负担,更快地响应市场变化,灵活调整经营策略。

随着国际新品牌的不断涌现,美妆行业的竞争日益激烈。欧舒丹需要更强的战略灵活性和更快的反应速度来应对市场变化。私有化为其提供了这样的条件,使其能够更快地做出决策,调整市场策略,以应对来自竞争对手的挑战。

同行业的娇韵诗家族在2008年主动回购股票并彻底退市,为欧舒丹提供了宝贵的借鉴经验。通过娇韵诗的先例可以看出,在特定情况下,私有化可能是企业追求更自主经营权、实现更长远发展目标的有效途径。

私有化后,欧舒丹将拥有更大的自主经营权,能够更好地控制公司的发展方向和节奏。这对于希望在复杂多变的市场环境中保持领先地位的国际性品牌来说,无疑是一个重要的优势。

总结:私有化实现公司与中小股东共赢

公司股票的交易流动性长期处于低水平,这使得中小股东在不对股价造成不利影响的情况下出售大量股票较为困难。私有化要约的提出为这些股东提供了一个变现投资的良机。

此次欧舒丹私有化要约估值合理且具有吸引力,交易结构清晰且融资方式合理,预计成功率较高。对公司而言,私有化有助于提升公司长期业务决策的灵活性和长期发展的稳定性,而对于中小股东而言,接受现金要约可能是一个明智的选择,可带来显著的直接回报并避免未来潜在的市场风险,可实现公司与中小股东双方的共赢。