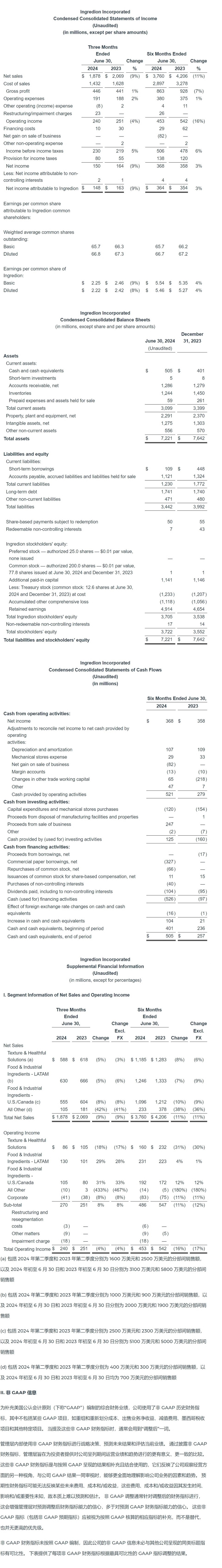

- 2024 年第二季度报告和调整后的营业收入*与上年同期相比分别下降4% 和 增长 8%

- 2024 年第二季度报告和调整后的每股收益*为 2.22 美元和 2.87 美元,分别下降 8% 和增长 24%

- 将全年报告每股收益指引提高至 10.20 美元至 10.70 美元之间,调整后的每股收益提高到 9.70 美元至 10.20 美元之间

伊利诺伊州威斯特彻斯特, Aug. 08, 2024 (GLOBE NEWSWIRE) - Ingredion Incorporated (纽约证券交易所交易代码:INGR) 是一家全球领先的食品和饮料制造行业原料解决方案提供商,于今日发布 2024 年第二季度业绩。 2024 年第二季度和 2023 年第二季度的业绩根据美国公认会计原则 (“GAAP”) 报告,包括了公司呈报的非 GAAP 财务指标中排除的项目。

Ingredion 总裁兼首席执行官 Jim Zallie 表示:“在纹理与健康解决方案部的带领下,Ingredion 第二季度实现了大幅增长,销量同比增长 8%。 此外,我们的食品和工业部门很好地应对了强劲的客户需求,实现了超乎寻常的利润增长。”

“本季度,我们还部署了战略资本,以支持纹理解决方案未来的有机增长,并根据我们的减糖战略,将对 PureCircle 的持股比例增至 98%。 随着我们越来越多地利用全球运营模式,并通过更多创新方式来提升客户互动度以实现未来增长,我们组织正从新的业务部门中受益。 我们的‘推动增长路线图’将继续指导我们创造长期股东价值的战略行动。”

“上个季度,我们启动了 Cost2Compete 计划,旨在到 2025 年底持续节省5000万美元。 到目前为止,我们采取的举措已经为我们节省了1800万美元,这将在今年剩余时间内为我们带来更大的财务灵活性。”Zallie 总结道。

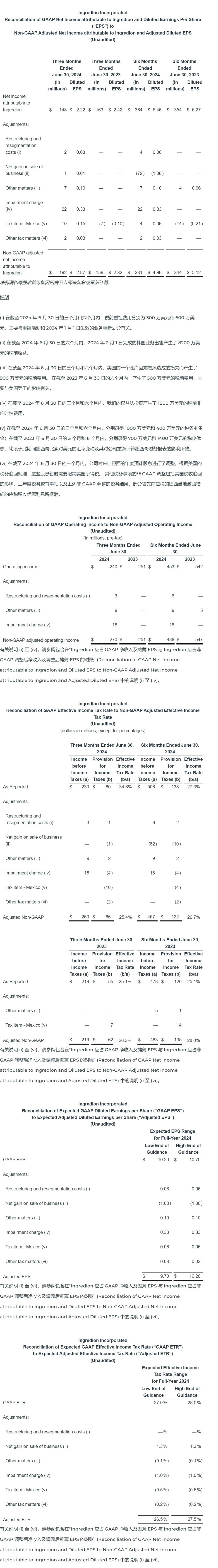

*调整后的财务指标是非 GAAP 财务指标。 请参阅本新闻稿中随附的简明合并财务报表后题为“非 GAAP 信息”的 Supplemental Financial Information II,以获得这些非 GAAP 指标根据最具直接可比性的 GAAP 指标调整的结果。

Diluted Earnings Per Share (EPS)

| 2Q23 | 2Q24 | |||||

| Reported Diluted EPS | $ | 2.42 | $ | 2.22 | ||

| Impairment charge | — | 0.33 | ||||

| Restructuring and resegmentation costs | — | 0.03 | ||||

| Net gain on sale of business | — | 0.01 | ||||

| Tax items and other matters | (0.10 | ) | 0.28 | |||

| Adjusted Diluted EPS** | $ | 2.32 | $ | 2.87 | ||

Estimated factors affecting changes in Reported and Adjusted EPS

| 2Q24 | |

| Total items affecting EPS** | 0.55 |

| Total operating items | 0.20 |

| Margin | 0.06 |

| Volume | 0.03 |

| Foreign exchange | 0.00 |

| Other income | 0.11 |

| Total non-operating items | 0.35 |

| Other non-operating income | 0.01 |

| Financing costs | 0.22 |

| Tax rate | 0.10 |

| Shares outstanding | 0.02 |

| Non-controlling interests | 0.00 |

** Totals may not sum due to rounding

其他财务项目

- 截至 2024 年 6 月 30 日,总债务和现金(包括短期投资)分别为 19 亿美元和 5.10 亿美元,而截至 2023 年 12 月 31 日分别为 22 亿美元和 4.09 亿美元。

- 第二季度报告的净融资成本为 1000 万美元,而去年同期为 3000 万美元,该减幅中有 1000 万美元是由外汇因素所致。

- 此季度报告和调整后的有效税率分别为 34.8% 和 25.4%,相比之下,上年同期的有效税率分别为 25.1% 和 28.3%。 报告有效税率的增加主要是因为墨西哥比索对美元的汇率变动以及权益法投资的减值。

- 年初至今资本支出净额为 1.20 亿美元。

业务回顾

Total Ingredion

Net Sales

| $ in millions | 2023 | FX Impact |

Volume | S. Korea Volume* |

Price mix | 2024 | Change | Change excl. FX |

|||||||||||||

| Second Quarter | 2,069 | (11 | ) | 104 | (80 | ) | (204 | ) | 1,878 | (9 | %) | (9 | %) | ||||||||

| Year-to-Date | 4,206 | 1 | 64 | (131 | ) | (380 | ) | 3,760 | (11 | %) | (11 | %) | |||||||||

* Represents loss of volume due to the sale of the South Korea business completed on February 1, 2024

Reported Operating Income

| $ in millions | 2023 | FX Impact |

Business Drivers |

Restructuring / Impairment |

Other | 2024 | Change | Change excl. FX |

|||||||||||||

| Second Quarter | 251 | 0 | 19 | (21 | ) | (9 | ) | 240 | (4 | %) | (4 | %) | |||||||||

| Year-to-Date | 542 | 3 | (64 | ) | (24 | ) | (4 | ) | 453 | (16 | %) | (17 | %) | ||||||||

Adjusted Operating Income

| $ in millions | 2023 | FX Impact |

Business Drivers |

2024 | Change | Change excl. FX |

|||||||||

| Second Quarter | 251 | 0 | 19 | 270 | 8 | % | 8 | % | |||||||

| Year-to-Date | 547 | 3 | (64 | ) | 486 | (11 | %) | (12 | %) | ||||||

净销售额

- 第二季度和年初至今的净销售额较去年同期分别下降 9% 和 11%。 这些下降主要是因原材料成本下降导致的价格组合变化以及出售韩国业务造成的销量损失,但这一影响因销量的增长而被部分抵消。

营业收入

- 第二季度报告和调整后的营业收入分别为 2.40 亿美元和 2.70 亿美元。 本季度报告和调整后的营业收入之间的差异主要归因于权益法投资的减值,以及美国一个仓库遭受龙卷风袭击的影响。 调整后营业收入较上年同期增长了 8%,主要得益于原材料和投入成本的降低以及销量的增加,但价格组合变化抵消了部分增长。 排除外汇影响,报告和调整后的营业收入较去年同期分别下降 4% 和增长 8%。

- 年初至今,报告和调整后的营业收入分别为 4.53 亿美元和 4.86 亿美元,较去年同期分别下降 16% 和 11%。 这些下降是受价格组合变化的影响,但部分被原材料和投入成本降低所抵消。 排除外汇影响,报告和调整后的营业收入较去年同期分别下降 17% 和 12%。

纹理与健康解决方案部

Net Sales

| $ in millions | 2023 | FX Impact |

Volume | Price mix | 2024 | Change | Change excl. FX |

|||||||||||

| Second Quarter | 618 | (9 | ) | 51 | (72 | ) | 588 | (5 | %) | (3 | %) | |||||||

| Year-to-Date | 1,283 | (15 | ) | 50 | (133 | ) | 1,185 | (8 | %) | (6 | %) | |||||||

Segment Operating Income

| $ in millions | 2023 | FX Impact |

Business Drivers |

2024 | Change | Change excl. FX |

||||||||||

| Second Quarter | 105 | (1 | ) | (18 | ) | 86 | (18 | %) | (17 | %) | ||||||

| Year-to-Date | 232 | (2 | ) | (70 | ) | 160 | (31 | %) | (30 | %) | ||||||

- 纹理与健康解决方案部第二季度营业收入为 8600 万美元,较上年同期减少 1900 万美元,主要原因是不利的价格组合,但部分被销量的上升和投入成本的降低所抵消。 年初至今的营业收入为 1.6 亿美元,减少了 7200 万美元,主要原因是不利的价格组合和投入成本上升,但部分被销量的增加所抵消。 排除外汇影响,第二季度和年初至今该分部的营业收入分别下降 17% 和 30%。

食品与工业配料部--拉丁美洲和加勒比地区

Net Sales

| $ in millions | 2023 | FX Impact |

Volume | Price mix | 2024 | Change | Change excl. FX |

||||||||||

| Second Quarter | 666 | 2 | 28 | (66 | ) | 630 | (5 | %) | (6 | %) | |||||||

| Year-to-Date | 1,333 | 28 | 12 | (127 | ) | 1,246 | (7 | %) | (9 | %) | |||||||

Segment Operating Income

| $ in millions | 2023 | FX Impact |

Business Drivers |

2024 | Change | Change excl. FX |

||||||||

| Second Quarter | 101 | 1 | 28 | 130 | 29 | % | 28 | % | ||||||

| Year-to-Date | 223 | 6 | 2 | 231 | 4 | % | 1 | % | ||||||

- 拉丁美洲和加勒比地区食品与工业配料部第二季度的营业收入为 1.3 亿美元,比去年同期增加 2900 万美元,年初至今营业收入为 2.31 亿美元,比去年同期增加 800 万美元。 两个期间的增长主要归因于投入成本的降低和销量的提升,但部分被价格组合的变化所抵消。 排除外汇影响,第二季度和年初至今该分部营业收入分别增长 28% 和 1%。

食品与工业配料部--美国/加拿大

Net Sales

| $ in millions | 2023 | FX Impact |

Volume | Price mix | 2024 | Change | Change excl. FX |

||||||||||||

| Second Quarter | 604 | (2 | ) | 11 | (58 | ) | 555 | (8 | %) | (8 | %) | ||||||||

| Year-to-Date | 1,212 | (2 | ) | (13 | ) | (101 | ) | 1,096 | (10 | %) | (9 | %) | |||||||

Segment Operating Income

| $ in millions | 2023 | FX Impact |

Business Drivers |

2024 | Change | Change excl. FX |

|||||||||

| Second Quarter | 80 | (1 | ) | 26 | 105 | 31 | % | 33 | % | ||||||

| Year-to-Date | 172 | (1 | ) | 21 | 192 | 12 | % | 12 | % | ||||||

- 美国/加拿大地区食品与工业配料部第二季度营业收入为 1.05 亿美元,比去年同期增加 2500 万美元,年初至今营业收入为 1.92 亿美元,比去年同期增加 2000 万美元。 两个期间的增长主要得益于原材料和投入成本的降低,但部分被价格组合的变化所抵消。 排除外汇影响,第二季度和年初至今该分部营业收入分别增长 33% 和 12%。

所有其他分部**

Net Sales

| $ in millions | 2023 | FX Impact |

Volume | S. Korea Volume* |

Price mix | 2024 | Change | Change excl. FX |

|||||||||||||

| Second Quarter | 181 | (2 | ) | 14 | (80 | ) | (8 | ) | 105 | (42 | %) | (41 | %) | ||||||||

| Year-to-Date | 378 | (10 | ) | 15 | (131 | ) | (19 | ) | 233 | (38 | %) | (36 | %) | ||||||||

* Represents loss of volume due to the sale of the South Korea business

Segment Operating Income (Loss)

| $ in millions | 2023 | FX Impact |

Business Drivers |

2024 | Change | Change excl. FX |

|||||||||||

| Second Quarter | 3 | 1 | (14 | ) | (10 | ) | (433 | %) | (467 | %) | |||||||

| Year-to-Date | (5 | ) | 0 | (9 | ) | (14 | ) | (180 | %) | (180 | %) | ||||||

- 所有其他分部第二季度运营亏损为 1000 万美元,比上年同期减少 1300 万美元,年初至今运营亏损为 1400 万美元,比上年同期减少 900 万美元,主要是由于出售了韩国业务所致。

**所有其他分部包括多个运营分部的业务,这些分部未单独或合并归类为可报告分部。 所有其他分部的净销售额主要来自巴基斯坦业务的甜味剂和淀粉销售、PureCircle 和减糖业务的甜叶菊和其他配料销售,以及蛋白质强化业务的豌豆蛋白配料的销售。

股息和股票回购

2024 年上半年,公司向股东支付了 1.04 亿美元股息,并宣布于 2024 年 7 月 23 日支付每股 0.78 美元的季度股息。 本季度,公司回购了价值 6500 万美元的已发行普通股。

2024 年第三季度和全年最新展望

对于 2024 年第三季度,排除出售韩国业务的影响,公司预计净销售额将持平,报告和调整后的营业收入将实现两位数增长。

公司目前预计 2024 年全年报告每股收益将在 10.20 美元至 10.70 美元之间,其中包括 2024 年 2 月 1 日完成出售韩国业务带来的收益影响。

公司预计调整后的每股收益将在 9.70 美元至 10.20 美元之间。 排除出售韩国业务的影响,公司预计 2024 年全年净销售额将以低个位数下降,这反映了玉米价值下降的影响。 预计报告和调整后的营业收入均将有中等个位数的上涨。

公司成本预计将有低个位数的上涨。

2024 年全年,目前公司预计报告和调整后的有效税率分别为 27.0% 至 28.0% 和 26.5% 至 27.5%。

目前预计 2024 年全年营业现金流将介于 8 亿至 9.5 亿美元之间。 全年资本支出预计仍约为 3.4 亿美元。

电话会议和网上直播详情

Ingredion 将于 2024 年 8 月 6 日(周二)上午 8 时 (中部时间)/上午 9 时 (东部时间)召开电话会议,由公司总裁兼首席执行官 Jim Zallie 及执行副总裁兼首席财务官 Jim Gray 主持。 此电话会议将进行实时网络直播,可通过 https://ir.ingredionincorporated.com/events-and-presentations 进行访问。 包含其他财务和运营信息的演示文稿可通过公司网站查看,并可在电话会议开始前几个小时下载。 网络直播的重播将在 https://ir.ingredionincorporated.com/financial-information/quarterly-results 限时提供。

关于公司

Ingredion Incorporated (纽约证券交易所交易代码:INGR) 总部位于芝加哥郊区,是全球领先的原料解决方案提供商,为全球 120 多个国家和地区的众多客户提供服务。 该公司到 2023 年的年净销售额将接近 80 亿美元,将谷物、水果、蔬菜及其他植物性原料转变为食品、饮品、动物营养、酿造及工业市场使用的增值原料配料方案。 凭借 Ingredion 遍布全球的 Idea Labs® 创新中心和约 1.2 万名员工,公司将与客户共同确立并实现将人、自然及技术的潜力融合在一起以改善生活的目标。 如需了解更多信息和最新公司新闻,请访问 ingredion.com。

前瞻性陈述

本新闻稿包含或可能包含《1933 年证券法》及其修订版第 27A 节及《1934 年证券交易法》及其修订版第 21E 节所定义的前瞻性陈述。 Ingredion 拟将这些前瞻性陈述纳入此类陈述的安全港原则。

前瞻性陈述包括但不限于,我们对 2024 年全年报告和调整后的每股收益、净销售额、报告和调整后的营业收入、公司成本、报告和调整后的有效税率、营业现金流和资本支出预期的任何表述、我们对 2024 年第三季度净销售额、报告和调整后的营业收入的预期,以及有关我们的前景和未来运营、财务状况、销量、现金流、支出或其他财务项目的任何其他陈述,包括对于上述各项的管理层计划或策略及目标,以及上述任何一项所依据的假设、预期或信念。

这些陈述有时可通过使用前瞻性词语来识别,例如 “可能”、“将要”、“应该”、“预计”、“假设”、“相信”、“计划”、“预料”、“估计”、“期望”、“意图”、“继续”、“备考”、“预测”、“展望”、“前景”、“机会”、“潜在”、“临时”或其他类似的表达方式或其反面用法。 其中历史事实陈述之外的所有陈述均为“前瞻性陈述”。

这些陈述均基于当前情况或预期作出,但存在某些固有的风险和不确定性,其中很多难以预测并且超出我们的控制范围。 我们相信这些前瞻性声明所反映的预期均基于合理假设,但投资者须注意:我们无法担保这些预期将成为现实。

由于各种风险和不确定性因素,实际结果及发展可能与这些声明表达或暗示的预期存在重大差异,其中包括:地缘政治冲突及其引发的行动,包括其对原材料可得性和价格、能源供应、供应链中断,以及对外汇和利率的波动的影响;可能会减少对我们生产产品的需求的消费者消费偏好的改变;全球经济状况以及影响我们购买原材料或制造或出售产品的各个地理区域和国家/地区的客户及消费者的总体政治、经济、商业及市场条件的影响,以及这些因素可能对我们的销售量、产品定价,以及我们从客户收取应收款的能力产生影响;我们服务并从中获得很大部分营业额,包括但不限于食品、动物营养厂、动物饮品厂及酿造行业的主要行业未来购买我们的产品的情况;与流行病相关的风险;接受通过基因改造和生物技术开发产品的不确定性;我们以足以获得市场认可的价格或质量开发或获取新产品和服务的能力;粟米提炼行业及相关行业的竞争和/或客户压力增加,包括在我们的主要产品和副产品(尤其是粟米油)的市场和价格方面;价格波动、供应链中断以及影响我们生产流程和交货渠道的原材料、能源成本和可用性、货运和物流成本等方面的短缺;我们控制成本、实现预算和实现预期协同效应的能力,包括我们按时、按预算完成计划维护和投资项目的能力以及货运、运输成本和对冲活动;我们生产设施的运营方面的困难以及与产品安全和质量相关的责任承担;气候变化的影响以及应对气候变化的法律、监管和市场措施;我们以优惠条件成功确定并完成收购、剥离或策略联盟的能力,以及我们成功开展调查、整合所收购业务或实施和维持策略联盟并在上述所有方面实现预期协同作用的能力;在国外进行业务和以外币进行交易所固有的经济、政治和其他风险;未能维持令人满意的劳资关系;我们吸引、发展、激励并与我们的员工保持良好关系的能力;自然灾害、战争、威胁或恐怖主义行为,或其他我们无法控制的重大事件的发生对我们业务的影响;减值准备对我们的商誉或长期资产的影响;政府政策、法律或法规的变化以及法律合规成本,包括遵守环境法规的成本;我们税率的变化或承担额外所得税责任;利率上升可能导致我们的借贷成本增加;我们以合理利率筹集资金的能力及其他影响我们获得足够资金用于未来增长和扩展业务的因素;信息技术系统、程序和站点的中断、安全或事故、故障;股票市场波动以及其他可能对我们的股价产生不利影响的因素;影响我们继续执行股息政策的风险;以及我们维持财务报告有效内部控制的能力。

我们的前瞻性陈述仅代表截止陈述日期,我们没有义务更新任何前瞻性陈述,以反映新陈述或未来事件后陈述日期后的事件或情况或发展。 如果我们确实更新或更正了其中一项或多项声明,投资者和其他人不应该就此推断我们将进行其他更新或更正。 有关这些风险和其他风险的进一步说明,请参阅我们向美国美国证券交易委员会提交的截至 2023 年 12 月 31 日的 10-K 表格年度报告以及后续提交的 10-Q 及 8-K 表格报告中的“风险因素”和其他信息。

联系人:

投资者联系人: Noah Weiss, 773-896-5242

媒体联系人: Rick Wion, 708-209-6323